作者 | 桃园刘华强

数据支持 | 勾股大数据

1

近期科伦走势很强

最近科伦药业(002422)的走势很强,买方有睿远成长价值混合基金将其作为第二大重仓股,卖方也有多家券商陆续深度覆盖并给出买入评级。

目前市场上看好科伦的核心逻辑就是三发驱动。

第一发是随着限抗、降价等压力已经释放,行业伴随集中度提升、包材和产品结构的调整已经回暖,公司作为大输液的绝对龙头,利润率稳健提高;

第二发是公司投入多年的抗生素中间体业务在这两年逐步满产并贡献较大业绩增量;

第三发就是近期市场关注度比较高的化学仿制药:

公司作为研发投入力度国内前几、一致性评价和新四类仿制药申报数量同样国内前几的“光脚”药企,有望延续在输液和抗生素中间体领域的历史,成为仿制药行业的收割者。

看起来科伦三发驱动的逻辑非常通顺,但其实这三个赛道本身都称不上好赛道。众所周知,想在一个普通赛道里跑出来的难度是非常大的,换句话说,选择比努力更重要。

2

从抗生素中间体看公司从一个普通赛道跑出来的难度

在讲第三发驱动之前,我们先简要回顾一下科伦的第二发驱动——抗生素中间体业务。

2010年科伦在中小板IPO,实际募资48亿元,超募了33亿。

超募几十亿资金后,公司先于2011年收购了广东科伦、崇州君健以及广西科伦,这些还主要是围绕公司主业大输液进行布局。

同时,公司决定投资第二发驱动——抗生素中间体业务。

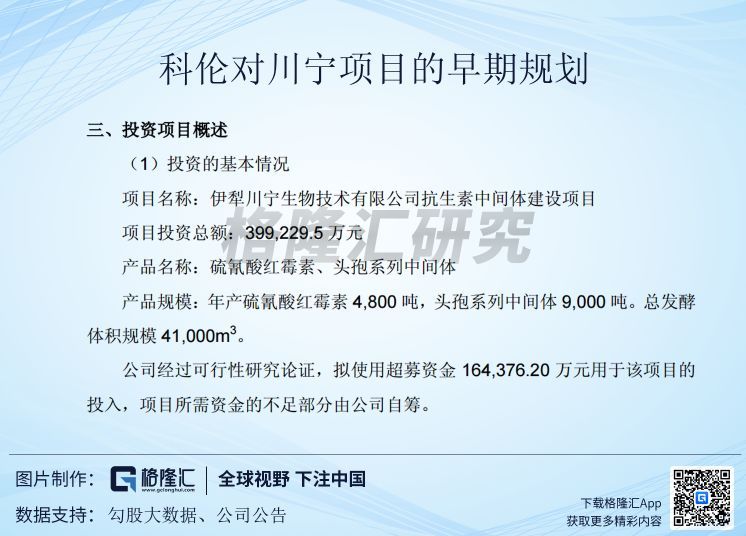

科伦最早是使用16亿的超募资金新建抗生素中间体业务,规划的累计投资额约40亿。

其中,一期项目为4800吨硫红,预计投资19亿并于12年底完工;二期项目为3000吨GCLE、3000吨7-ADCA和3000吨7-ACA,预计将投资21亿并于14年底完工。

但是,因为工艺、环保等原因,抗生素中间体迟迟不能大规模生产,而且期间又因为环保压力追加投入几十亿。

为什么说抗生素中间体不是一个好行业呢,就是因为它不仅下游缺乏成长性、自身的竞争格局不好,而且还需要很大的资本开支。

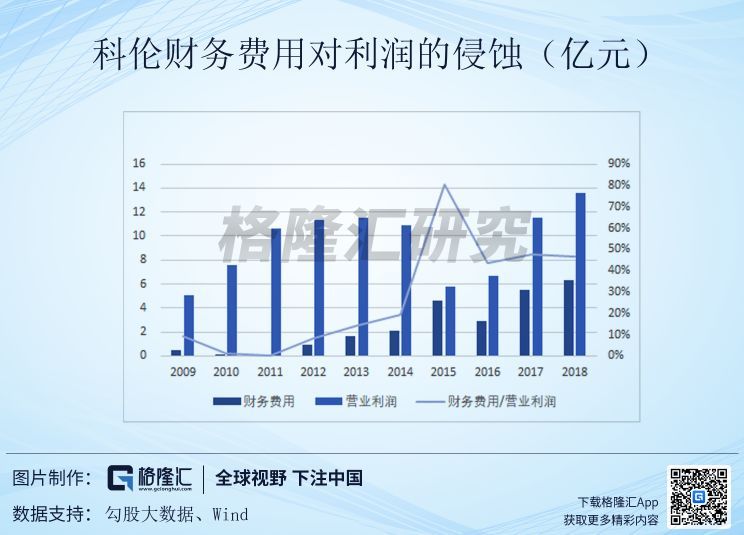

巨额的资本开支导致科伦成为一家少见的重资产、高负债的制药公司。

10年科伦IPO募资近50亿之后没几年,公司的负债率又到了50%以上,是为数不多的百亿负债医药股(目前是166亿的总负债)。

就这样,说好的14年完工,一直到18年,川宁才真正贡献业绩。而在此期间,大额的资金投入也给公司带来不小的财务压力,业绩根本出不来。

所以,科伦的股价在那几年也一直都爬不起来。

公司在10年IPO时的市值约240亿,截至目前的市值是460亿,不考虑分红,过去9年的年复合回报率只有7.5%;而如果只看2010年6月-2017年6月的7年(第二发驱动一直没有真正贡献业绩),公司股价就根本没涨。

3

现在的主逻辑仿制药,同样不是一个好赛道

科伦是在12年开始布局第三发驱动的,代表性事件就是从制药巨头齐鲁制药挖来王晶翼。现阶段来看,王晶翼主导的科伦研究院的项目绝大多数都是仿制药,所以目前科伦的第三发驱动就是仿制药。但正如当年的抗生素中间体甚至大输液一样,仿制药也不是一个好赛道,逻辑主要是以下三点。

3.1 化学药行业增速下滑

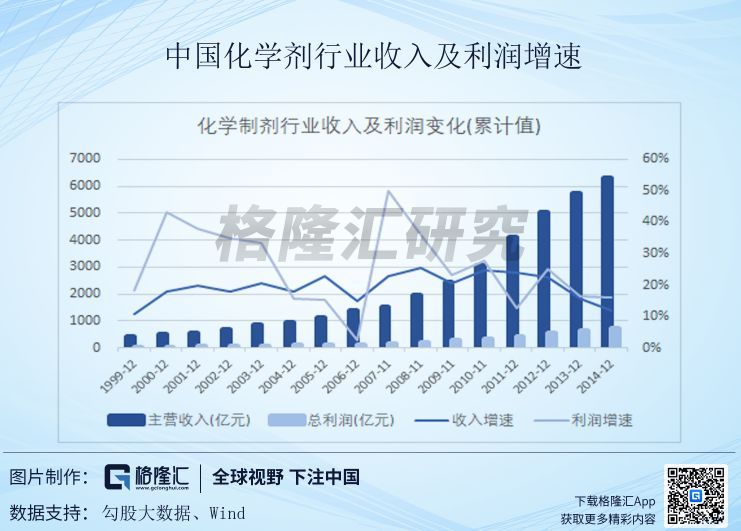

目前中国制药行业规模大概2万亿,其中化学药约1万亿。2014年国内化药行业收入和利润增速均不到20%(wind数据只更新到14年),且增速呈下滑趋势。

医保扩容的行业红利结束后,制药行业增速下滑也属正常现象。结合医药工业和医保支出的增速变化(医保基金作为最大买方,其收支增速与医药行业增速有很强相关性),估计最近几年国内化学药行业的增速下滑至10%左右。

国家医保已经基本完成了广覆盖,所以未来医保资金收支增速主要取决于人均缴费和政府补贴,而这主要取决于人均工资、财政收入以及最根源的GDP增速。

显然,国家医保资金的收支增速不会很快了,估计未来常年会在10%左右并逐渐呈下滑趋势。而中国的制药行业最大的支付方就是国家医保,所以这也就意味着整个药品行业增速也基本是处于10%或者更低的水平,按年复合10%的增速估算,2025年中国化学(601117)药行业规模1.8万亿。

3.2 仿制药子行业的空间大大缩小

而对于仿制药行业来说,更糟糕的是其在化学药行业的比重会大幅下降。

目前我国化学药行业中,约75%都是仿制药,估计剩下25%市场也有不少是专利已过期的原研药。而而发达国家的仿制药和过期专利药在药品行业的销售额占比是很低的。

根据IQVIA数据,美国仿制药处方占比接近90%,但是销售金额占比仅23%,主要就是因为以美国为首的发达国家对创新药的支持力度很大,而一旦其专利到期,又存在很大的价格悬崖。

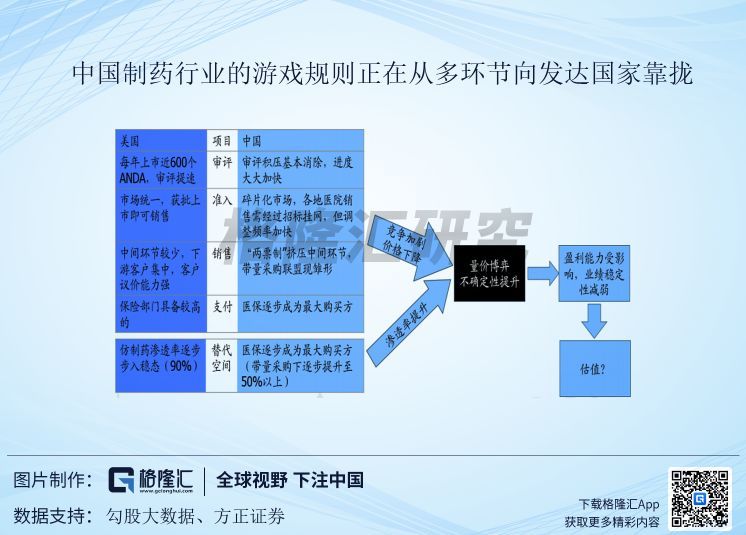

目前中国制药行业正在经历类似的变革,美国的那种创新药与仿制药的量价结构关系就是变革的方向,“医疗服务价值阳光化、鼓励创新药械”是目的,“带量采购、DRGs和加快审评等”是手段。

我们在前文假设2025年中国化学药市场1.8万亿的基础上,继续假设2025年中国仿制药行业占比50%(估计国内创新药占比很难达到美国77%占比的水平),那么彼时仿制药市场规模只有9000亿。

因此,估计2018年到2025年间仿制药行业的复合增速只有3.4%,显然不能算一个有吸引力的行业。

而且,我们还没有考虑仿制药净利润率的下滑。目前中国化学药行业的净利润率平均在12%,而部分上市公司的净利润率则常年在25%以上,由于带量采购导致的降价,未来仿制药的利润率水平还要下行。

3.3 未来仿制药行业的竞争会很激烈

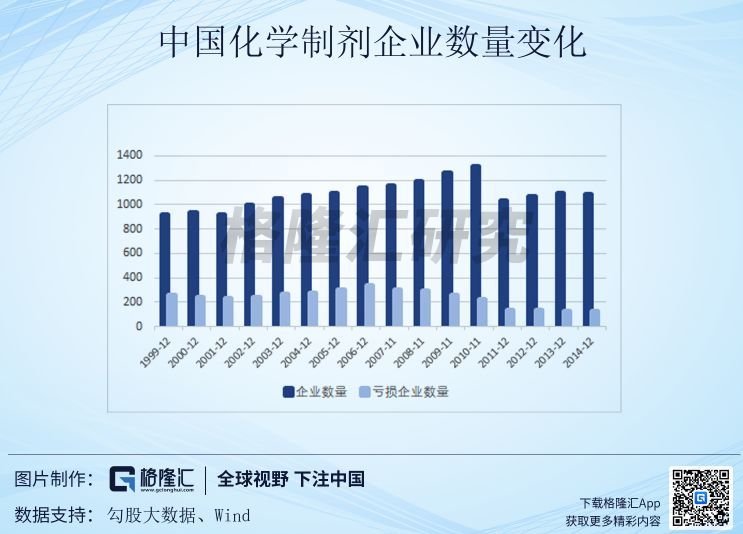

截至2014年底,中国约有1100家化学药生产企业。估计这1100家药企绝大部分都是仿制药企业,大部分企业都没有创新药研发能力(人员、技术、资金)。

如果它们想生存下去,只能紧紧抱住仿制药,也就是必须走一致性评价&带量采购的路线。这就必然导致大多数仿制药都会经历多次激烈的降价,就像当年的大输液行业一样。

除了国内化学制剂企业之间的竞争,我们还不能忽略的是来自国外药企的竞争。

目前国外药企在中国药品市场主要销售的是原研药(专利保护期内创新药+专利已过期的原研药),其中,与国内仿制药产生竞争的是专利已过期的原研药。比如,辉瑞、诺华、AZ等国际一线药企均有不少专利已过期的品种在中国市场继续享有较高的市场份额。

市场往往会认为国际药企不愿意参加带量采购,而是想要维护自己的高价高质的品牌。但事实也许并并非如此,去年4+7带量采购中,AZ的吉非替尼降价76%中标,BMS的福辛普利降价69%中标。

近期辉瑞也拟剥离其过期专利药业务给国际顶级仿制药企迈兰(中国是其过期专利药的核心市场),不排除未来也采取类似的降价抢标行为。

甚至,由于北美等市场增速放缓,已经有不少国际仿制药巨头开始盯上中国市场,特别是在中国加入ICH之后。比如,最近几年已经多次出现印度仿制药企想要进入中国市场的新闻。

4

总结

从制药行业增速、仿制药行业占比变化以及行业内部的竞争格局来看,仿制药并不是一个好赛道。

如果仿制药业务成为下一个抗生素中间体,不断投入却回报缓慢,同时因为价格和中标的不确定性,这块业务也给不了高估值,那么无论是业绩,还是股价,科伦想要有大的突破就还是很难的。

当然,上面所讲的竞争主要体现在带量采购环节,或者说是相对成熟的品种上面。未来仿制药行业真正有超额收益的品种主要还是集中在首仿、二仿,就比如最近恒瑞和中国生物制药想继获批的阿比特龙。

首仿药/二仿药如果不进行带量采购,或者说短期不进行带量采购的话,确实是可以有超额收益的。但如果没有进行集采,这些品种就还是原有的玩法,销售就依然重要,所以我们为什么选择科伦而不是恒瑞、中国生物制药、石药甚至复星呢?

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。