文 | 卢诗洋

版面编辑 | 苏梦翔

本文不构成投资建议,建议投资者理性投资

最近大家都在关注汇率问题,一会儿“破7”,一会儿被列为“汇率操纵国”,一会儿央行又发表了声明,网上吵得热火朝天,今天财哥就来跟大家说一说,这到底是怎么回事儿。

前天上午,离岸与在岸人民币兑美元汇率均“破 7”,随后,美国财政部将中国列为“汇率操纵国”。昨日收盘后,中国人民银行发表了声明,主要意思包括以下四点,第一,中方对美国这一行为,对此深表遗憾;第二,这个标签连美方自己制定的量化标准都不符合;第三,这种行为是任性的单边主义和保护主义;第四,严重破坏了国际规则,将对全球经济金融产生重大影响。

其实,美国对汇率操纵国的认定是基于两部法案,一部是1988年的《综合贸易与竞争力法》,另一部是2015年的《贸易便利化和贸易执行法》。这两部法案对定义汇率操纵国的范围有所不同,1998年的法案的定义范围更为宽泛,只需要该国有较大的经常项目顺差和对美国存在显著的双边贸易顺差,即可认定为汇率操纵国。

打开APP 阅读最新报道

打开APP 阅读最新报道

来源:摄图网

根据2018年的法案美国对汇率操纵国认定的量化标准是以下三点有两个及以上符合。

1)大量的对美贸易顺差:对美贸易顺差超过200亿美元。

2)巨额的经常账户盈余:经常账户盈余超过GDP的3%。

3)对外汇市场的持续单向干预:对外汇进行多次重复的净购入,并且在12个月内的净购买额超过GDP的2%。

2018 年美方将后两个标准有所收紧,经常账户顺差占 GDP 比重超过 2%,过去净买入持续时间缩短至 6 个月。

按道理,美方就算单方面定义汇率操纵国也应按照最新标准来认定,如此看来,中国仅仅满足第一条标准,即2018年中美贸易顺差为3300亿美元,超过了200亿美元,而对于后两个条件当前都不满足,截止到2018年12月,经常账户盈余占GDP 的比重仅为0.4%,低于 2%的标准;过去6个月内央行没有净买入外币,且当前市场已普遍认可央行退出外汇市场的常态化干预。

但是在美方财政部在4月公布的汇率评估报告中,把中国、德国与日本等8个国家列为“被观察国”名单中,且对中国使用的是1988年的宽泛标准,而非2015年的量化标准,且中国当时提醒过美方,希望美方能按照多边规则办事,不要对他国汇率进行单方面评估,这就说明美国对中国的判断是主观臆断的。

那么中国被列入“汇率操纵国”意味着什么呢?中国被列入“操纵国”后,美方可能会与中国启动谈判,促使改变人民币“低估”问题,与此同时,美方可以征收不高于15%临时性关税(不超过150天)。

如若一年后仍然认定中方为“汇率操纵国”,美方可以对中国采取以下行动:第一,禁止中国任何项目获取美国海外私人投资公司融资;第二,将中国排除在美国政府的采购供应地之外;第三,呼吁IMF加强对中国汇率政策的审查;第四,总统可指示美国贸易代表是否修改签订贸易协定。

其实由于汇率纠纷,美国曾经在1994年把中国列为了“汇率操纵国”,之后中国进行了汇率改革,允许人民币在经常账户下自由兑换,而后美方并未采取措施。但这一次与之前相比,背景有所不同,贸易谈判正在进行当中,且加征关税已经进行多轮,再贴上“汇率操纵国”标签,可能更多的是贸易摩擦的深化与贸易谈判的策略考虑。并且,中方可能面临来自美国要求人民币升值的压力。

来源:摄图网

而面对近日人民币汇率的快速下跌,央行迅速“放大招”,即央行决定于8月14日在香港发行两期总量为300亿元的离岸人民币央行票据,而受此影响,境内外人民币汇率迅速呈现企稳反弹趋势。外界解读了央行出台的这项措施,随着票据发行,市场的预期很快会从“分化”转向“一致”,即人民币汇率依然会在合理区间内平稳双向波动,且这个合理区间主要由市场供需关系变化决定。

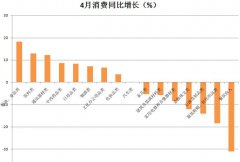

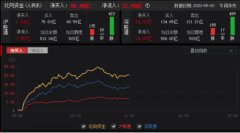

财哥来复盘一下今天的盘面,受美股回暖和MSCI确定扩容影响小幅高开,全天呈震荡走势,但是尾盘出现回落,全天整体上个股跌多涨少,成交量缩水,资金情绪较为谨慎,做多意愿不强。

正如德林社早报所言,近期外围消息面的利空对市场情绪产生了较大负面影响,受经济下行压力以及人民币贬值的承压,且目前正值中报窗口期,需谨防白马股暴雷,市场情绪较为低迷。但昨日央行300亿央票“出海”阻击空头消息一出,汇率立即反转,目前呈企稳态势,且MSCI将如期提升A股权重,外资确定性流入,对市场会产生一定的提振作用。

综合来看,短期内市场预计仍将以弱势震荡为主,我们应持续关注股指止跌企稳的信号,等待市场情绪回升,操作上仍然建议控制仓位,逢反弹降低仓位,如有激进投资者想参与博弈,可适当关注一些避险板块,同时保持一定的现金比例。

大家是否注意到,财哥复盘大盘时经常提到早报,经常说正如早报所言,这是为什么呢?因为德林社早报对市场的预判及反应是及时敏锐的,这可不是财哥主观臆断啊。从2015年6月股灾,2016年1月的熔断股灾,到2016年至2017年的白马蓝筹行情,以及2018年市场整体的回调,以及2019年4月22日以来的调整,再到最近市场的变盘的预测,我们都未有缺席。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。