华兴源创回拨为啥那么少?

赵子强

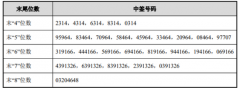

6月27日发行的科创板IPO第一股华兴源创启动回拨机制,回拨后,网上最终发行数量为1146.45万股,占扣除战略配售数量后发行数量的29.82%,网上发行最终中签率为0.05985345%,网下发行2698.67万股,占比达70.18%。

不少投资者表示僧多粥少中不着签,网上发行的占比太低,全都给了网下的机构投资者,即便是回拨也只给了384.55万股,这么少的回拨合规吗?

从《证券发行与承销管理办法》和《上海证券交易所科创板股票发行与承销实施办法》这两个办法中可以清楚的看到,科创板和其他A股发行的回拨机制的不同。

首先,回拨机制中,机构投资者申购数量不足时就会中止发行,不能从网下发行部分回拨网上,与之相反的,网上投资者申购数量不足网上初始发行量的,可以回拨给网下投资者;其次,网上投资者申购倍数在50倍-100倍的,从网下向网上回拨比例为本次公开发行股票数量的5%,超过100倍的回拨的占比为10%,这点和主板明显的不同;最后,回拨后无限售期的网下发行数量原则上不超过本次公开发行股票数量的80%,即八成股票都发给机构投资者也是被规则许可的。

从个人投资者参与科创板交易的门槛来看,上交所规定必须满足申请权限开通前20个交易日证券账户及资金账户内的资产日均不低于人民币50万元,且参与证券交易须24个月以上。从这一规则可以看出,上交所对于投资者适当性的要求是很严格的。本次网上发行有效申购户数为275.63万户,这与证监会市场部主任李继尊前期表示的开通科创板交易权限的个人投资者已超270万人相当,即科创板开户自然人几乎全部打新。

从科创板上市企业的特点来看,科创板的上市条件多元而包容。《关于在上海证券交易所设立科创板并试点注册制的实施意见》指出,允许符合科创板定位、尚未盈利或存在累计未弥补亏损的企业在科创板上市,允许符合相关要求的特殊股权结构企业和红筹企业在科创板上市。科创板重点支持新一代信息技术、高端装备、新材料、新能源、节能环保以及生物医药等高新技术产业和战略性新兴产业,推动互联网、大数据、云计算、人工智能和制造业深度融合,引领中高端消费,推动质量变革、效率变革、动力变革。

我们都知道,阿里巴巴、网易、百度、新浪等公司都在海外上了市,很多企业甚至有非常高的效益。为什么这些公司不在国内上市?并不是因为他们的老板开始就看上了海外资本市场,不肯给中国投资者提供机会,而是由于创新与科技型公司在成长初期需要庞大的研发费用,盈利时间线较长,难以在初创期就满足A股的上市门槛。科创板就是为这些初创型科技公司专门设计的。从其定位来看,科创板上市企业没有赚钱、没有盈利也可以上市挂牌,其中蕴含的经营与市场风险明显高于其他板的公司。

仅仅是口头说科创类公司有风险,可能投资者没有直观的印象,就以与科创板上市基因相近的纳斯达克来看,统计数据显示,2007年至2018年10月份,其退市公司达2662家,年退市率占比7.6%,纳斯达克有13%的退市公司是在上市后第4年退市的,目前,纳斯达克有3500家左右上市公司。由此看来,科创板公司的投资还是需要较高的专业分析能力,才能有效回避各种风险与地雷。

从以上投资者适当性和科创板设计定位来看,减少对网上投资者的配售额度完全是出于对中小投资者的保护之心。毕竟,“开着奔驰进入股市,再骑着自行车离开股市”的悲剧实在不少,管理层能做到的就是在制度设计上给予中小投资者足够的保护,抑制过于激进的投资偏好,让不同风险承受能力的投资者,都能找到适合自己的投资标的。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。