新浪财经讯 大股东及其关联方违规占用上市公司的资金问题,是个一直以来存在于我国资本市场而屡禁不止的问题,严重侵犯了上市公司及中小股东的利益。

近日,在同花顺(300033)的投资者交流互动平台上,有投资者就央视《交易时间》栏目曝出的国盛金控可能存在大股东占用上市公司资金的问题,要求公司方面做出回应。

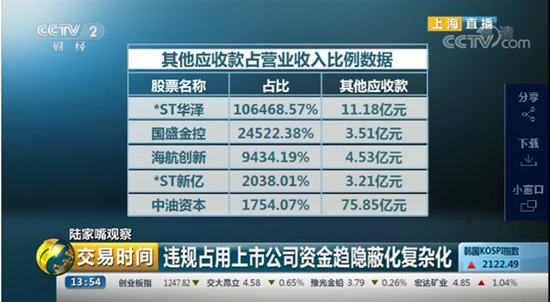

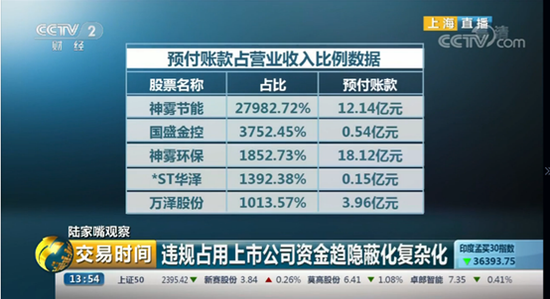

央视数据显示公司其他应收、预付款占比较高

1月23日,央视午间《交易时间》栏目就大股东违规占用上市公司资金问题进行了讨论,期间栏目邀请了海富通基金公司吴鑫女士,通过部分财务数据指标,指出一些可能存在大股东违规占资的公司特征。

吴鑫表示,大股东占用资金现象又来已久,而且往往资金量比较大,随着监管趋严,违规手法隐蔽复杂多样化,通常来说应收账款、其他应收款以及预付账款往往是大股东及其关联方占资的重要途径。在列举数据佐证时,吴鑫使用了2018年三季度上市公司的财报数据,指标为应收账款、其他应收款、预付款与营业收入的占比大小。

其中列举了国盛金控的其他应收款及预付款占营业收入比重较高,分别达到了24522.38%和3752.45%的情况,预示公司可能存在大股东及其关联方占资的情况。

打开APP 阅读最新报道

打开APP 阅读最新报道

不过吴鑫也表示,这些数据只是财务征兆而并非直接证据。由于一些上市公司业务占款的形式,注册会计师也很难认定,因此上述的数据和比例也只是个参考值。

1月28日,国盛金控在投资者交流平台回复称,公司自上市以来,从来不存在大股东及其关联方占用公司资金的情形。因为公司的经营业务包括证券、投资、金融科技,所以反应公司收入情况的指标应该是营业总收入而不是营业收入。据此指标,公司的预付账款、其他应收款占营业总收入的比例仅为6.04%、11.76%,而非节目中列示的3752.45%、24522.38%。

国盛金控表示,海富通基金公司及其工作人员吴鑫错误选择收入分析指标,错误摘取其他应收款数据,并导致所列示预付账款、其他应收款占公司收入比例与公司实际差异巨大。公司质疑海富通基金公司及其工作人员吴鑫数据挖掘能力的专业性,谴责节目单位、数据提供单位及个人误导投资者和市场人士的行为。节目单位、数据提供单位及个人损害了公司、公司控股股东及其他持股5%以上股东的名誉,公司将对此保留诉诸法律的权利。

问题的核心是其他应收、预付款的形成过程

对于国盛金控的回应,新浪财经咨询了投行及会所相关专业人士,他们均表示,国盛金控的解释理论上是有一定道理的,金融企业的收入应该体现的是净收入。不过他们认为,判定公司是否存在大股东及其关联方占用资金的问题,核心还是要搞清楚公司应收账款、其他应收款及预付账款的形成过程。

据了解,大股东占用资金的方式可分为经营性资金占用和非经营性资金占用,前者一般由公司大股东及其关联方通过采购、销售和互相提供劳务等生产经营环节的关联交易来实现;后者的表现形式则更加多样,大股东及其关联方会利用上市公司为其垫付工资、福利、保险等一些期间费用,或者通过直接或间接地拆借资金、为其代偿债务,以及在没有真实交易背景的情况下开具商业承兑汇票、提供借款担保等方式占用资金。

像最近曝出的红阳能源(600758)、ST冠福(维权)、ST升达(维权)以及东方海洋(002086)等公司,违规占用资金的方式都属于非经营性资金占用。

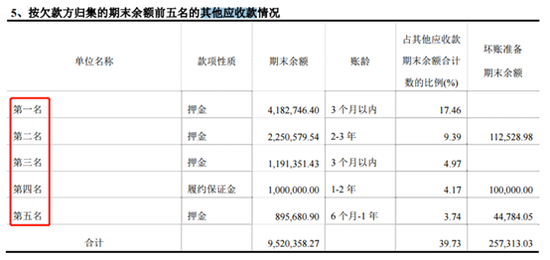

相关投行人士告诉新浪财经,如果应收、其他应收及预付款形成的对象,大部分是公司股东及其关联方,而且并非正常业务往来的话,那大概率存在资金占用的问题。不过新浪财经在翻看公司的定期报告发现,目前上市公司对于应收、其他应收及预付款对手方的披露一般都非常隐晦,仅以“第一”、“第二”等代号的形式披露出前五大对象的情况,中小投资者很难判定相关对象与公司的具体关系。

对于中小投资者而言,一旦发现上市公司相关指标存疑,最好的方式还是选择避开,如果不幸踩雷,央视《交易时间》栏目首席记者匡树辉建议,可以借助法律或者媒体的力量,通过监管部门介入调查,达到监督及遏制大股东及关联方违规占用资金的目的,以维护自身的权益。

上市公司存贷双高也可能存在占资问题

除了应收、其他应收和预付账款三项指标异常,可以预警大股东及其关联方资金占用问题外,央视《交易时间》栏目还提及,有存贷双高现象的上市公司也可能存在占资问题。

栏目提及了若干家机构观点。中金公司表示,中小投资者需要警惕存贷双高的公司,其中部分上市公司虽然账面流动性充裕,但主要通过股票和债券融资而来,后续随着再融资难度的加大,内部现金流容易出现快速恶化。如果公司账面常年维持大量资金,同时又持续进行债务融资,这时候就需要警惕了,很有可能公司财务的流动性并没有财报体现的那么优秀。

国金证券(600109)认为,存贷双高的合理情况一般有三类,一是有长期稳定高息存款机会,可赚取息差;二是长期有大量资金流入流出的需求,比如贸易和基建行业;三是有高回报投资项目需要投入。不过国金证券表示,这三种情况都属于短期需求,如果公司存贷双高的问题属于长期特征,那就说明公司的资金去向很可能就存在风险。

占资带来的信披失真将给投资者带来误导

一股独大的股权结构、内控缺乏有效治理、法制监管不完善以及违规成本低廉等问题的存在,助长了部分上市公司大股东及其关联方占用公司资金的勇气,也是至今该问题仍未解决的重要原因。

而一般情况下,大股东及其关联方挪用资金的数额巨大,占用时间长。长此以往,将严重影响上市公司的资产质量,使公司的资本结构恶化,同时也会对涉及公司盈利能力、偿债能力以及营运能力等披露的诸多财务指标的真实性带来影响。

譬如,上述提及的应收账款和其他应收款,一方面其可以带来公司营收及利润体量的增长,存在对公司经营业绩情况的粉饰作用;另一方面这部分资金后续如果回收不利,很可能需要面临计提坏账准备的风险,造成公司利润下滑,影响公司的实际盈利质量。

由占用资金带来的信披内容失真,将会给原本就处于信息获取弱势的中小股东,造成更大的误导,从而带来不必要的损失。(新浪财经 陈矿然 发自深圳)

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。